Per molto tempo il rapporto tra Fintech e finanza tradizionale è stato quello di competitor: l’idea generale era che fossero approcci troppo diversi per poter immaginare di trovare un terreno comune, un po’ come il colore blu e la nostra idea di un’arancia.

Oggi invece le arance (banche, assicurazioni e non solo) si tingono di blu e incorporano servizi e linguaggi messi a disposizione dal Fintech, cosa è cambiato?

Il cambiamento è nato dall’instaurarsi di un dialogo, spesso facilitato da privati già attivi nel settore dell’IT e fornitori del settore finanziario (come SIAED), che ha dato il via a collaborazioni pilota per lo sviluppo di strumenti innovativi, tecnologie scalabili ed esportabili anche all’estero.

In Italia un’iniziativa nata proprio in questa ottica è il Salone dei Pagamenti – Payvolution, giunto alla sua terza edizione (7-9 novembre, Milano), il più importante evento italiano sull’innovazione e i pagamenti. Quest’anno il salone sarà anche occasione per presentare i risultati di “Magic Wand” un programma di accelerazione per start up del Fintech e Insurtech lanciato durante l’edizione 2017 che ha visto collaborare importanti aziende bancarie e assicurative. Lo scopo del programma lo delinea molto bene Layla Pavone, Ad Industry Innovation di Digital Magic promotore dell’iniziativa: “far crescere insieme nuove imprese tecnologiche e sviluppare davvero innovazione Made in Italy nel settore della finanza e delle assicurazioni. Mettendosi in gioco in prima persona e fornendo supporti economici e di advisorship per lo sviluppo di modelli scalabili in grado di competere a livello internazionale”.

Oggi è chiaro a tutti che le potenzialità rappresentate dalle nuove tecnologie sviluppate dal Fintech applicate al mondo bancario e assicurativo sono enormi. Basta pensare a cosa hanno significato per il settore alcune innovazioni introdotte in passato: il primo passo per la creazione di una “finanza globale” è stata l’introduzione del primo telegrafo transatlantico nel 1866 o, ancora, la rivoluzione apportata nella customer experience dalla prima comparsa del Fintech con l’introduzione del primo ATM (Automatic Teller Machine) nel 1967 (operata da Barclays Bank).

Analizzando i punti di forza e le debolezze del settore Fintech e di quello finanziario tradizionale è chiaro che sono perfettamente complementari, l’uno elide le debolezze dell’altro. Uno studio condotto da Michela Aliazzo per Net Consulting3 evidenzia come le principali barriere alla crescita di una start up del Fintech sono, in ordine di rilevanza, la mancanza di finanziatori, la rigidità dei processi di procurement di Banche e Assicurazioni che rendono difficile collaborare e in ultimo la difficoltà di integrazione dei sistemi legacy con i nuovi introdotti dal Fintech.

Tutti e tre fattori che una collaborazione tra i due settori potrebbe facilmente eliminare, ma cosa riceverebbero in cambio gli operatori tradizionali?

La risposta, sempre secondo i dati raccolti dallo studio di Net Consulting3, risiede in diversi ambiti: quello del Payment risulta essere quello in cui si possono sviluppare potenzialmente maggiori sinergie tra le parti, subito seguito dalla Customer Experience: il 46% delle Startup Fintech ritiene che il livello di usabilità e semplicità delle proprie soluzioni sia una delle caratteristiche maggiormente apprezzate dal mercato consumer. Sempre con riferimento all’offerta bancaria, il Lending e il Robo-Advisor sono le altre aree su cui la cooperazione tra le parti risulta essere particolarmente vincente.

Infine, quali sono i vantaggi, oggi assenti nel mercato degli operatori tradizionali, che verrebbero acquisiti collaborando con il Fintech e viceversa?

Per banche e assicurazioni: maggiore agilità e velocità di reazione al mercato, capacità di somministrare soluzioni che garantiscono una Customer Experience di qualità, scalabilità e flessibilità delle tecnologie implementate dalle Startup.

Per le start up del Fintech: l’acquisizione di una customer base consolidata e fidelizzata e i capitali d’investimento per migliorare la comunicazione e, quindi, la credibilità sul mercato.

I capitali d’investimento sono in effetti il “tallone d’Achille” del Fintech italiano: secondo i dati più recenti, se sommiamo capitali pubblici e privati gli investimenti non vanno oltre i 150-180 milioni di euro, per una platea censita di circa 10 mila start-up. Una cifra infinitesimale rispetto a quanto hanno investito e investono paesi come la Gran Bretagna o gli Stati Uniti.

Iniziative come Magic Wand e il Salone dei Pagamenti segnano quindi un primo passo importate per mettere nella “stessa stanza” idee, operatori e capitali sostenendo la crescita di un ecosistema virtuoso ed economicamente vincente.

In conclusione, cosa dobbiamo aspettarci dal futuro? Layla Pavone, AD Industry Innovation di Digital Magic, indica nell’ AI applicata al mondo del Fintech la prossima rivoluzione.

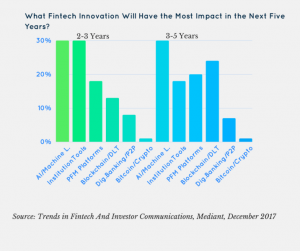

Una ricerca condotta da Mediantinc dimostra che non è la sola a pensarla così, infatti, come si può vedere dal grafico, gli intervistati, broker ed esperti finanziari, hanno indicato l’AI come innovazione con il maggiore impatto nei prossimi 5 anni nel settore del Fintech.

Quattro i settori che ne saranno più influenzati:

- data science e machine learning per la creazione di servizi bancari personalizzati;

- l’AI per lo sviluppo di UI in grado di assistere l’utente in operazioni di advisory sulla gestione di un portafoglio finanziario;

- assistenza e consulenza basate su analisi avanzate e predittive gestite dall’AI;

- infine, la gestione assicurativa. L’applicazione dell’intelligenza artificiale all’analisi dei dati raccolti in ambito assicurativo può rivoluzionare i livelli di soddisfazione del cliente e diminuire in maniera significativa le richieste di risarcimento per l’assicuratore.

Siamo all’alba di un nuovo giorno carico di incredibili possibilità, mai come oggi il settore dell’IT applicato ai servizi finanziari può essere protagonista di una vera rivoluzione, accompagnata da un potenziale di crescita significativo.

Fonti:

www.bancaforte.it/articolo/il-fintech-italiano-deve-essere-un-prodotto-da-esportazione-RB85129g

www.netconsultingcube.com/posizionamento-fintech-italia

www. hub.hku.hk/bitstream/10722/221450/1/Content.pdf?accept=1

www.smartmoney.startupitalia.eu/economia-digitale/63024-20180412-la-mappa-del-fintech-made-italy

www.medium.com/@oleksii_kh/ai-in-fintech-10-trends-to-follow-this-year-f14fc0461240